Gli studi esistenti non hanno esaminato sistematicamente i BRICS (Brasile-Russia-India-Cina-Sud Africa) come una coalizione di de-dollarizzazione del potere crescente, nonostante il gruppo abbia sviluppato molteplici iniziative di de-dollarizzazione per ridurre il rischio valutario e aggirare le sanzioni statunitensi. Per colmare questa lacuna, questo studio sviluppa un quadro "Pathways to De-dollarization" e lo applica per analizzare i meccanismi istituzionali e di mercato che i paesi BRICS hanno creato a livello BRICS, sub-BRICS e BRICS Plus. Questo quadro identifica i leader e i seguaci della coalizione di de-dollarizzazione dei BRICS, valuta la sua solidità e discerne come i BRICS mobilitano altre parti interessate. Gli autori impiegano il tracciamento dei processi, l'analisi dei contenuti, le interviste semi-strutturate, la ricerca d'archivio e l'analisi statistica dei dati quantitativi del mercato per analizzare le attività dei BRICS nel periodo 2009-2021. Scoprono che le iniziative di de-dollarizzazione della coalizione dei BRICS hanno creato infrastrutture critiche per un potenziale sistema finanziario globale alternativo non in dollari. Questo titolo è disponibile anche come Open Access su Cambridge Core.

La supremazia del dollaro USA e la leadership globale degli Stati Uniti sono state sempre più messe in discussione dalla crisi finanziaria globale del 2007-2008. Il fatto che questa crisi abbia avuto origine negli Stati Uniti ha sollevato preoccupazioni sull'affidabilità della leadership statunitense e sulla razionalità di preservare la posizione egemonica del dollaro nel sistema finanziario globale. Questa crisi ha anche creato un'opportunità per le potenze emergenti di cercare maggiore status e rappresentanza nella governance globale. Nel 2009, il presidente russo Riferimento Dmitry Medvedev (2009) ha ospitato il primo vertice BRIC (Brasile, Russia, India, Cina) a Ekaterinburg per esplorare come "superare la crisi e stabilire un sistema internazionale più equo ... e discutere i parametri per un nuovo sistema finanziario". Da quando il Sudafrica ha aderito al BRIC nel 2010, trasformando i BRIC in BRICS, i cinque membri hanno raggiunto il coordinamento delle politiche in oltre settanta aree tematiche. I principali risultati dei BRICS sono stati nel settore della cooperazione finanziaria, come evidenziato dall'istituzione della Nuova Banca di Sviluppo (NDB), dall'Accordo di Riserva Contingente (CRA) e da vari altri meccanismi di coordinamento finanziario.

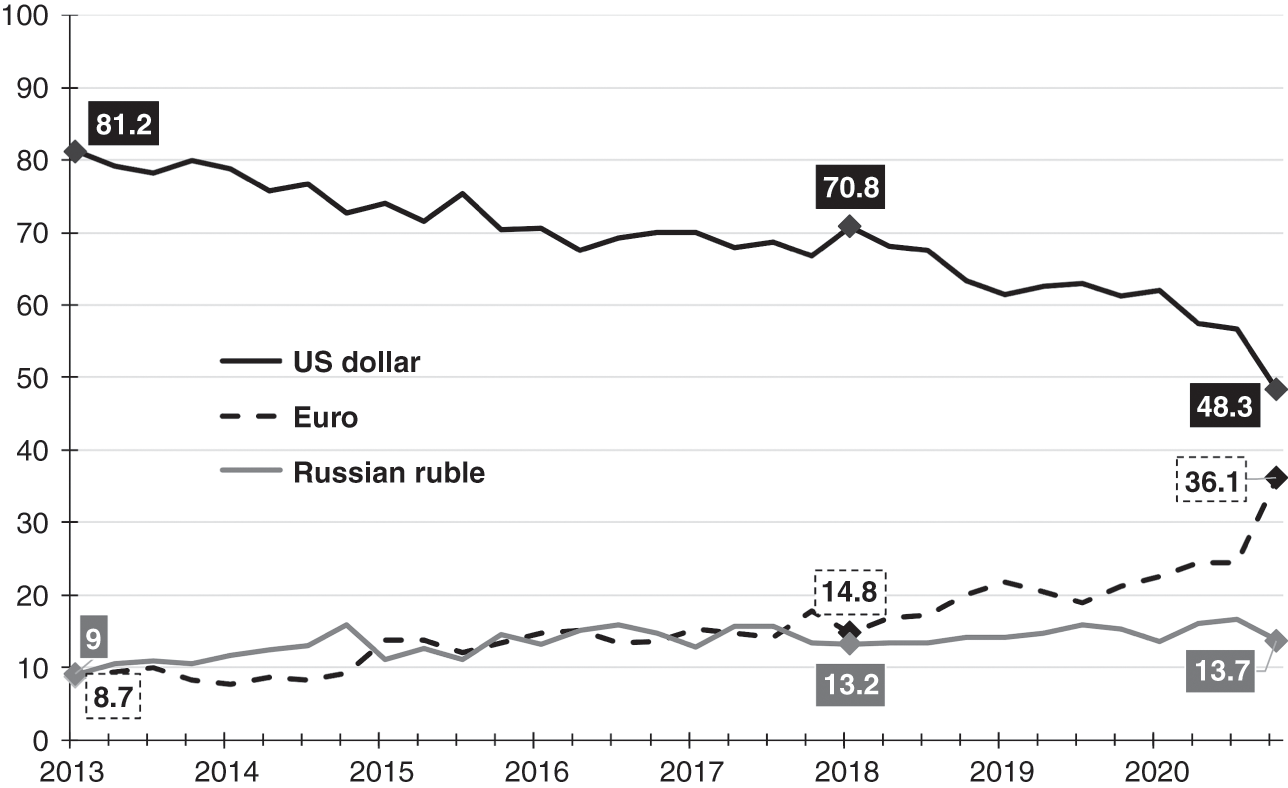

Nonostante l'ampiezza della cooperazione finanziaria dei paesi BRICS e la loro crescente interconnessione, le attività dei BRICS nel regno monetario sono state sottovalutate. Tuttavia, la posta in gioco delle iniziative di de-dollarizzazione dei BRICS è particolarmente alta. Il dollaro USA è la valuta dominante nel sistema finanziario e monetario globale e influenza vari aspetti degli affari globali. In quanto tale, il potere e il prestigio del dollaro sono stati fondamentali per la leadership globale americana. L'impegno della NDB a utilizzare la finanza in valuta locale piuttosto che fare affidamento esclusivamente sul dollaro USA è solo la punta dell'iceberg delle iniziative di de-dollarizzazione dei BRICS. È anche una questione aperta se il processo accelerato di de-dollarizzazione in Russia e Cina, innescato dalle loro crescenti tensioni con gli Stati Uniti, sia solo un cambiamento temporaneo, o se formi un cambiamento di paradigma più ampio nella finanza globale. Per dare un certo contesto, la quota del dollaro USA nell'accordo commerciale bilaterale Russia-Cina è scesa da quasi il 90% nel 2015 al 46% nel 2020. Inoltre, la Russia e la Cina hanno lanciato i propri meccanismi di pagamento transfrontalieri come alternative alla rete SWIFT (Society for Worldwide Interbank Financial Telecommunication), dominata dagli Stati Uniti. BRICS ha anche concettualizzato un sistema comune BRICS Pay per i pagamenti al dettaglio e le transazioni tra i paesi membri, che è stato reso possibile dai rapidi progressi nel settore della tecnologia finanziaria (fintech). Tali iniziative di de-dollarizzazione stanno avvenendo in gran parte sotto il radar della borsa di studio contemporanea. I leader di queste iniziative sono potenze emergenti orientate alle riforme, compresi gli avversari strategici degli Stati Uniti, che hanno espresso malcontento per l'attuale sistema finanziario globale basato sul dollaro guidato dagli Stati Uniti. Questi casi empirici potrebbero servire come "canarino nella miniera di carbone" e rappresentare un più ampio movimento di de-dollarizzazione?

Per esaminare sistematicamente la natura e l'impatto di queste attività, questa ricerca cerca di rispondere a una domanda critica: i BRICS possono de-dollarizzare il sistema finanziario globale guidato dagli Stati Uniti? L'ipotesi alla base di questo studio è che lo status di valuta dominante del dollaro USA potrebbe non essere permanente. Lo spostamento del dollaro USA della precedente valuta egemonica, vale a dire la sterlina britannica, attesta questa nozione. L'importanza di esaminare la sfida dei BRICS al dominio del dollaro USA risiede nel potere economico collettivo del gruppo. I BRICS rappresentano il 24% del PIL mondiale e oltre il 16% del commercio mondiale (BRICS India, 2021). Pertanto, le attività di de-dollarizzazione dei BRICS non solo avrebbero un impatto sulle relazioni finanziarie inter-BRICS, ma creerebbero anche un effetto a catena a livello globale. Un esame degli sforzi di de-dollarizzazione dei BRICS può aiutare a rispondere alla domanda più ampia se le potenze emergenti possano guadagnare seguaci e guidare il cambiamento su scala globale. I campioni della de-dollarizzazione all'interno dei BRICS possono mobilitare i membri BRICS meno interessati attorno a questa agenda? Possono espandere le loro iniziative di de-dollarizzazione oltre i BRICS e creare economie di scala attraverso diverse piattaforme che escludono gli Stati Uniti e altre grandi potenze occidentali come la Shanghai Cooperation Organization (SCO)?

Analizzare i BRICS come una coalizione di de-dollarizzazione e come potrebbe mobilitare altri attori contribuirà a nuove e necessarie intuizioni per la borsa di studio sulle potenze emergenti e il loro impatto sulla leadership globale degli Stati Uniti. Questo studio esamina come la posizione dominante del dollaro USA nel sistema finanziario globale, il fondamento stesso della sua leadership globale, possa essere minata. Questo argomento ha importanti implicazioni per la sicurezza nazionale degli Stati Uniti. Gli Stati Uniti si affidano allo status di valuta dominante del dollaro per esercitare in modo credibile l'arte di governo economica coercitiva e sanzionare i suoi avversari. Un mondo sempre più de-dollarizzato indebolirebbe la capacità degli Stati Uniti di modificare il comportamento dei suoi avversari e potrebbe di conseguenza amplificare le minacce alla sicurezza nazionale degli Stati Uniti.

Per indagare se i BRICS possono de-dollarizzare il sistema finanziario globale guidato dagli Stati Uniti, sviluppiamo un quadro analitico chiamato "Pathways to De-dollarization". Questo quadro spiega come una coalizione di potere in ascesa possa perseguire la de-dollarizzazione per sfidare l'egemonia del dollaro. Integra la borsa di studio esistente sul paradigma valutario dominante, l'arte di governo valutaria, l'arte di governo finanziaria collettiva e l'economia politica delle coalizioni di potere in ascesa. Il nostro quadro concettualizza due serie di strategie di mitigazione del rischio che le potenze emergenti possono perseguire simultaneamente per ridurre la loro crescente esposizione al rischio al potere egemonico del dollaro: "go-it-alone" e "reform-the-status-quo". Entrambi consentono a una coalizione di potere in ascesa, come i BRICS, di perseguire la de-dollarizzazione come mezzo per ridurre l'esposizione al rischio al dollaro USA e alle sanzioni statunitensi. Più in generale, queste strategie di de-dollarizzazione possono aiutare la coalizione di potere in ascesa a raggiungere una maggiore autonomia finanziaria e geopolitica e / o aumentare la sua influenza globale. Le strategie di de-dollarizzazione "go-it-alone" si riferiscono a iniziative per stabilire e governare nuove istituzioni non basate sul dollaro e / o meccanismi di mercato. Tali misure consentono ai membri della coalizione di diversificare i rischi valutari e mantenere un accesso aperto al sistema finanziario globale di fronte alle sanzioni statunitensi. L'espansione di queste iniziative potrebbe portare alla formazione di un sistema alternativo o parallelo indipendente dal dollaro USA e dalle regole stabilite dalle principali potenze occidentali. Al contrario, le iniziative di "riforma dello status quo" si riferiscono agli sforzi della coalizione per rinegoziare le regole del sistema esistente. Tali iniziative comportano la contrattazione collettiva con i poteri storici per diluire il dominio del dollaro USA. In caso di successo, queste iniziative orientate alle riforme diversificherebbero la rappresentanza delle valute nel sistema esistente. Seguendo queste due strategie, il nostro quadro analizza i meccanismi istituzionali e di mercato attraverso i quali una coalizione di potere emergente può tentare di de-dollarizzare il sistema finanziario globale esistente.

Questo quadro "Pathways to De-dollarization" viene applicato per esaminare le attività di de-dollarizzazione dei BRICS. In tal modo, questo studio presenta la prima analisi sistematica delle iniziative di de-dollarizzazione da parte di una coalizione di potere in ascesa. Troviamo che i membri BRICS hanno dimostrato un consenso inequivocabile e un forte impegno a promuovere l'uso delle valute locali negli insediamenti internazionali e la costruzione di un'infrastruttura finanziaria globale alternativa non in dollari. Hanno contemporaneamente perseguito sia iniziative "go-it-alone" che "reform-the-status-quo". Ad esempio, i BRICS hanno istituito la NDB per de-dollarizzare i finanziamenti per lo sviluppo. Il gruppo ha anche pianificato il lancio di un quadro di pagamento comune che può essere integrato con una valuta digitale BRICS per de-dollarizzare l'infrastruttura finanziaria globale. La maggior parte delle iniziative di de-dollarizzazione hanno avuto luogo a livello sub-BRICS. Ad esempio, la Cina ha lanciato con successo il contratto futures sul petrolio yuan, un nuovo strumento finanziario per de-dollarizzare il commercio globale di petrolio. Sia la Cina che la Russia hanno sviluppato i propri sistemi di messaggistica transfrontaliera. I BRICS hanno anche perseguito collettivamente approcci riformisti, come la creazione del CRA basato sul dollaro, sostenendo la riforma dei diritti speciali di prelievo del FMI e formando un'alleanza di borse BRICS all'interno del sistema esistente. Insieme, queste iniziative suggeriscono che i BRICS non solo hanno tentato di riformare il sistema esistente per incorporare meglio i loro interessi, ma hanno anche creato una nascente infrastruttura di de-dollarizzazione che supporta la de-dollarizzazione globale a lungo termine. Gli sforzi collettivi dei BRICS per stabilire un sistema finanziario alternativo non in dollari hanno il potenziale per immunizzare completamente i partecipanti sia dai rischi di cambio che da quelli sanzionatori derivanti dal dominio del dollaro e dalla posizione egemonica degli Stati Uniti. Nel lungo periodo, l'infrastruttura di de-dollarizzazione dei BRICS potrebbe anche servire come base per una più ampia coalizione di de-dollarizzazione che includa organizzazioni regionali. Questa infrastruttura di de-dollarizzazione della coalizione potrebbe essere attraente per gli alleati degli Stati Uniti che cercano una maggiore autonomia monetaria e di continuare a commerciare con i paesi che sono sotto sanzioni statunitensi. Ad esempio, il governatore della Banca d'Inghilterra Mark Carney (2019) ha detto ai banchieri centrali al simposio di Jackson Hole che il dominio del dollaro è "l'asimmetria destabilizzante" che cresce "nel cuore del sistema monetario e finanziario internazionale". Ha proposto una nuova valuta egemonica sintetica possibilmente fornita attraverso una rete di valute digitali della banca centrale (Riferimento CarneyCarni, 2019). Allo stesso modo, i paesi BRICS sono in procinto di sviluppare una valuta digitale BRICS chiamata BRICS Coin, che pone le basi per la de-dollarizzazione digitale.

L'emergente infrastruttura di de-dollarizzazione dei BRICS non consente ancora ai membri BRICS di rompere completamente con l'attuale sistema finanziario basato sul dollaro USA. Le iniziative di de-dollarizzazione dei BRICS stanno avvenendo prevalentemente a livello sub-BRICS e non hanno raggiunto le necessarie economie di scala per de-dollarizzare l'attuale sistema finanziario globale. Ci sono due vincoli principali che impediscono ai BRICS di formare una coalizione unitaria di de-dollarizzazione. In primo luogo, alcuni membri BRICS hanno relazioni più strette con gli Stati Uniti che con gli altri membri BRICS. Ciò è evidente nel caso dell'India e delle sue relazioni con gli Stati Uniti e con la Cina. Mentre questo impedisce ai membri BRICS di adottare una strategia di de-dollarizzazione formale e coesa nel breve termine, possono ancora perseguire informalmente iniziative di de-dollarizzazione. In secondo luogo, alcuni membri BRICS, come il Brasile e il Sud Africa, sono meno vulnerabili alle sanzioni statunitensi e hanno economie che sono più integrate nel sistema del dollaro rispetto ad altre. Pertanto, i membri dei BRICS non hanno né un consenso a livello di gruppo sulla de-dollarizzazione né condividono lo stesso senso di urgenza di dare priorità alla de-dollarizzazione. Tutti sono interessati a ridurre la loro dipendenza dal dollaro USA, ma non tutti vogliono essere separati dal sistema finanziario globale guidato dagli Stati Uniti. La maggior parte dei membri BRICS detiene ancora grandi quantità di attività in dollari USA nelle loro riserve, quindi l'indebolimento del dollaro USA impone perdite su di loro.

Le realtà finanziarie esistenti non possono essere modificate nel breve termine. Inoltre, i potenziali benefici della de-dollarizzazione hanno un costo. Staccarsi dall'attuale sistema globale basato sul dollaro e dalla struttura del mercato è analogo all'isolamento autoimposto dal sistema esistente. I BRICS dovrebbero affrontare significativi costi di separazione, con i più immediati maggiori costi delle transazioni transfrontaliere, aumenti di capitali più costosi nei mercati globali basati sul dollaro e ridotta competitività delle loro imprese nei mercati esteri a causa della carenza di finanziamenti in dollari. Se i governi BRICS possano credibilmente applicare iniziative di de-dollarizzazione a livello aziendale, specialmente su imprese che operano in territori stranieri dove il dollaro USA è la valuta dominante e preferita, è discutibile. Inoltre, il dollaro è anche la scelta degli investitori globali come valuta "rifugio sicuro" durante le principali crisi economiche. Gli investitori si sono rivolti al dollaro USA durante la crisi finanziaria globale del 2007-2008 e le turbolenze economiche legate al COVID-2020 del 19, aspettandosi che il dollaro mantenesse il suo valore. In entrambe le crisi, la Federal Reserve statunitense ha ampliato le linee di swap valutarie con diverse altre banche centrali per fornire liquidità in dollari. Un sistema diverso dal dollaro aggraverebbe i problemi creati dalla mancanza di accesso alla liquidità in dollari in tempi di crisi. Tali costi di de-dollarizzazione scoraggiano i paesi dal ribellarsi volontariamente contro l'egemonia del dollaro. Anche la Russia, un paese che ora sta attivamente accelerando il suo processo di de-dollarizzazione, non sta perseguendo volontariamente questa agenda. Come ha detto il presidente russo Putin, "la Russia non voleva rinunciare al dollaro come valuta di riserva o mezzo di pagamento, ma è stata costretta a farlo" (TASS Agenzia di stampa russa, 2021b ).

Questo elemento è organizzato come segue: la Sezione 2 sostiene che la borsa di studio esistente sul potere valutario, l'arte di governo economica e i BRICS come coalizione manca di una spiegazione sistematica per il comportamento della coalizione BRICS nello spazio della de-dollarizzazione. Introduce un nuovo quadro analitico per colmare questa lacuna. La sezione 3 traccia l'emergere della de-dollarizzazione nella cooperazione BRICS e valuta l'impegno collettivo dei BRICS per la de-dollarizzazione. La Sezione 4 analizza le iniziative "go-it-alone" dei BRICS per de-dollarizzare stabilendo nuove istituzioni e nuovi mercati. La Sezione 5 indaga sulle iniziative di "riforma dello status quo" dei BRICS per distruggere il sistema finanziario globale guidato dagli Stati Uniti dall'interno. La sezione 6 presenta i risultati, discute le implicazioni della coalizione di de-dollarizzazione dei BRICS per la leadership globale degli Stati Uniti e si conclude con suggerimenti per le aree di ricerca futura.

2 Una sfida di de-dollarizzazione della coalizione?

Questa sezione discute le tre categorie di borse di studio che sono più rilevanti per esaminare come le potenze emergenti potrebbero rappresentare una sfida di de-dollarizzazione della coalizione: (1) la letteratura sull'economia politica internazionale sul potere valutario, l'arte di governare economica e il sistema monetario internazionale; (2) la letteratura sulle relazioni internazionali sulle potenze emergenti e le alleanze di potenza emergenti; e (3) i BRICS studiano la letteratura. Mentre questi tre campi di studio offrono approfondimenti su alcuni aspetti della nostra domanda di ricerca, nessuno di essi affronta esplicitamente la questione delle coalizioni monetarie delle potenze emergenti, in particolare i BRICS come coalizione di de-dollarizzazione. Per colmare questa lacuna, introduciamo prima il puzzle empirico, quindi presentiamo il quadro "Pathways to De-dollarization" e infine discutiamo il nostro progetto di ricerca e le fonti di dati.

2.1 Una questione poco studiata: la de-dollarizzazione attraverso i BRICS

Una delle principali aree di interesse per gli studi esistenti sulle relazioni monetarie internazionali, il potere valutario e l'arte di governo economica è stata l'istituzione del dollaro USA come valuta dominante del mondo (sia come valuta di riserva più comunemente detenuta che come valuta più utilizzata per il regolamento internazionale) e le sue implicazioni per la leadership globale degli Stati Uniti. Gli studiosi hanno studiato a fondo il potere valutario del dollaro USA dal punto di vista dello status valutario internazionale del dollaro.

Avviso 2

Dopo la crisi finanziaria globale, molti studiosi hanno rivalutato il ruolo del dollaro USA nell'economia globale e rispetto alla leadership globale degli Stati Uniti. Hanno spiegato come l'uso internazionale del dollaro USA ha contribuito a costruire l'egemonia americana; come il primato del dollaro serva come fonte di prestigio degli Stati Uniti; e come gli Stati Uniti hanno usato il dollaro per affermare la loro influenza globale (Riferimento KirshnerKirschner, 2008 ;Riferimento Goldberg

Goldberg, 2011 ;Riferimento SteinerSteiner, 2014). Alcuni studiosi hanno sostenuto che la causa principale dello squilibrio economico globale e della crisi finanziaria globale del 2007-2008 è stata la mancanza di cooperazione valutaria istituzionalizzata. Pertanto, una soluzione post-crisi proposta per le eccedenze di liquidità dovute a tassi di interesse ultrabassi consisteva nel creare un sistema di riserve globali multivaluta e ridurre la dipendenza dal dollaro USA (Riferimento Xiang 2014 ).

Storicamente, l'istituzione di una moneta dominante e il passaggio da una valuta dominante all'altra non sono il risultato di sforzi unilaterali o collettivi compiuti dagli Stati. Ad esempio, la morte del fiorino olandese come valuta dominante in Europa non fu il prodotto dell'attivismo della Banca d'Inghilterra. Piuttosto, la perdita dello status di valuta di riserva da parte del fiorino era dovuta principalmente a una perdita permanente di fiducia del mercato nella Banca di Amsterdam che soffriva di insolvenza politica, il che significa che il patrimonio netto era negativo sotto i suoi obiettivi politici (Riferimento Stella e LönnbergStella e Lönnberg, 2008 ;Riferimento Quinna e Roberds

Quinna e Roberds, 2016).Analogamente, la Conferenza di Bretton Woods ha formalmente riconosciuto lo status di valuta di riserva globale del dollaro USA, senza che il governo degli Stati Uniti imponesse tale status ad altri Stati (Riferimento Eichengreen e FlandreauEichengreen e Flandreau, 2008).

Il tentativo del governo giapponese di internazionalizzare lo yen attraverso molteplici meccanismi, come la creazione di un mercato offshore e l'aumento degli aiuti esteri del Giappone utilizzando lo yen, è fallito a causa della stagnazione economica del Giappone dal 1990. Il dominio del dollaro USA è stato discusso anche rispetto ad altre valute internazionali in rialzo. I potenziali sfidanti dell'egemonia del dollaro sono le valute con una crescente influenza negli affari monetari internazionali. Questi includono l'euro, seguito dal renminbi.

Avviso 3

Tuttavia, i difetti intrinseci dell'euro e del renminbi limitano la capacità di queste due valute di diventare la prossima valuta globale dominante. Nel caso dell'euro, nonostante sia la seconda valuta globale più importante dopo il dollaro USA, il suo ruolo internazionale è in gran parte stagnante negli ultimi due decenni. Il mercato finanziario delle attività denominate in euro non ha le dimensioni e la profondità del mercato denominato in dollari, limitando la capacità dell'euro di sfidare l'egemonia del dollaro nei mercati finanziari globali. Allo stesso modo, il renminbi è in ritardo rispetto al dollaro in termini di dimensioni e profondità dei mercati finanziari. Ha l'ulteriore problema della mancanza di liberi flussi internazionali di capitali. Pertanto, gli studiosi hanno generalmente convenuto che il dollaro USA rimane la valuta dominante del mondo e che nessuna valuta alternativa ha ancora presentato una sfida credibile alla sua supremazia. Data l'assenza di un precedente storico di una coalizione di de-dollarizzazione del potere crescente, la ricerca esistente deve ancora spiegare sufficientemente i meccanismi e le prospettive delle iniziative collettive di de-dollarizzazione dei BRICS.

Ricerche precedenti hanno identificato un'ampia tendenza globale verso la de-dollarizzazione del settore finanziario, a partire dai primi anni 2000 e continuando fino alla crisi finanziaria globale. Tuttavia, questa tendenza si è generalmente arrestata o addirittura invertita in molti paesi, con poche eccezioni, come il Perù (Riferendosi a Catone e TerronesCatão et al., 2016).

Recenti studi sull'arte di governare economica hanno esaminato le attività di de-dollarizzazione dei paesi soggetti a sanzioni statunitensi e l'impatto di queste attività sulla politica estera degli Stati Uniti e sul sistema monetario globale. Pur riconoscendo che i paesi sottoposti a sanzioni statunitensi hanno un incentivo condiviso a de-dollarizzare i loro insediamenti transfrontalieri, gli studiosi non sono d'accordo sull'impatto a lungo termine di queste iniziative individuali di de-dollarizzazione sul dominio del dollaro USA e sul sistema valutario globale.

Nonostante i crescenti dibattiti teorici e politici sulla de-dollarizzazione, la borsa di studio esistente non ha esaminato sistematicamente le iniziative di de-dollarizzazione della coalizione condotte da un gruppo motivato come i BRICS. Affrontare questa lacuna nella letteratura esistente non ha solo rilevanza teorica, ma anche implicazioni politiche. L'incapacità di comprendere in modo completo le coalizioni emergenti di de-dollarizzazione potrebbe portare i responsabili politici statunitensi a trascurare e sottovalutare le sfide della coalizione alla leadership finanziaria globale degli Stati Uniti.

La letteratura contemporanea sulle relazioni internazionali sulle coalizioni di potere emergenti si è sviluppata principalmente lungo la dicotomia tra alleanze di potere emergenti e il potere in carica. In questo contesto, le potenze emergenti cercano di aumentare il loro status e la loro influenza come programmatori e responsabili delle norme nella governance globale.

Avviso4

Il concetto di alleanza è stato tradizionalmente definito dal punto di vista della sicurezza rigida come una "associazione formale di Stati per l'uso (o il non uso) della forza militare, in circostanze specifiche, contro Stati al di fuori della propria appartenenza" (Riferimento SnyderSnyder, 1997, p. 4).

Recenti studi hanno sostenuto che le potenze emergenti formano allineamenti versatili piuttosto che alleanze incentrate sulla sicurezza e che è improbabile che perseguano alleanze militari per sfidare la leadership degli Stati Uniti a causa della loro integrazione economica e finanziaria nel sistema esistente (Riferimento ChidleyChidley, 2014 ;Riferimento Han e PaulHan e Paul, 2020).

In assenza di un duro bilanciamento e di minacce militari da parte delle potenze emergenti, alcuni studiosi suggeriscono che le potenze emergenti hanno usato il bilanciamento morbido o "strumenti non militari per ritardare, frustrare e minare" la leadership globale degli Stati Uniti (Riferimento PapePapà, 2005).

Tali sfide dipendono in ultima analisi dalle ambizioni delle potenze emergenti e dal fatto che si tratti di riformatori, poteri dello status quo orientati alle riforme, rivoluzionari, controrivoluzionari o revisionisti razionali (Riferimento LiptonLipton, 2017 ;Riferimento DreznerDrezner, 2019 ).

Gli studiosi esistenti hanno teorizzato le condizioni in cui una coalizione di potere in ascesa perseguirebbe varie strategie contro-egemoniche. La coalizione può sfidare la leadership in carica con un "go-it-alone" (Riferimento GruberGruber, 2000). I suoi membri potrebbero escludere gli Stati Uniti e operare al di fuori del sistema esistente, limitando così le opzioni politiche statunitensi piuttosto che costringere o persuadere gli Stati Uniti a cambiare i loro modi. Le istituzioni globali esistenti saranno probabilmente messe in discussione in settori in cui le preferenze del presidente in carica e delle potenze emergenti divergono: questi sono i settori in cui gli Stati saranno motivati a creare nuove istituzioni (Riferimento HenningHenning, 2017 ;Riferimento Stephen e ParízekStefano e Parízek, 2019). Per esercitare l'arte finanziaria collettiva, una coalizione di potere emergente può fare riforme all'interno del sistema stabilito o stabilire strutture nuove e concorrenti, e può utilizzare istituzioni e mercati come due sedi di azione. Sebbene gli studiosi non abbiano specificato come una coalizione di potere in ascesa possa sfidare l'egemonia del dollaro, hanno discusso la scelta fondamentale di lavorare all'interno rispetto all'esterno del sistema.

Gli studiosi precedenti hanno analizzato le sfide contro-egemoniche della coalizione delle potenze emergenti nel contesto delle loro scelte istituzionali, tra cui la creazione di nuove istituzioni e il tentativo di riformare le principali istituzioni esistenti.

Avviso5

Ad esempio, la Banca asiatica d'investimento per le infrastrutture (AIIB) guidata dalla Cina è un esempio di istituzionalismo controegemonico delle potenze emergenti, in quanto incarna il malcontento delle potenze emergenti nei confronti delle istituzioni multilaterali guidate dagli Stati Uniti e le tensioni tra le potenze emergenti e gli Stati Uniti nella governance economica globale (Riferimento Ikenberry e NexonIkenberry e Nexon, 2019 ). Tuttavia, le "scelte di mercato" delle potenze emergenti e la rilevanza dello status quo degli strumenti di mercato per la mobilitazione delle coalizioni sono state meno discusse. La letteratura esistente ha illuminato il potenziale utilizzo di contratti self-executing basati su blockchain per ottenere la dedollarizzazione del commercio tra piccoli gruppi di paesi, come i BRICS (Riferimento AggarwalAggarval, 2020). Gli swap di valuta e le criptovalute potrebbero anche essere utilizzati per de-dollarizzare il commercio globale di petrolio (Riferimento LadasicLadasic, 2017 ). Ma queste proposte non hanno valutato sistematicamente i meccanismi attraverso i quali una coalizione collettiva di de-dollarizzazione potrebbe essere mobilitata, e come una tale coalizione potrebbe realizzare economie di scala. Di conseguenza, la letteratura esistente ha trascurato la sfida delle alleanze monetarie delle potenze emergenti. Pertanto, rischia di sottovalutare la portata della coalizione e la credibilità di un'alleanza di potenze emergenti, soprattutto se i membri di tale alleanza hanno condiviso frustrazioni con il dollaro e hanno le risorse finanziarie per creare i propri mercati e istituzioni.

La questione se i BRICS possano frenare il "privilegio esorbitante" del dollaro ha ricevuto attenzione nella letteratura iniziale sull'arte finanziaria collettiva dei BRICS. Riferimento Bruetsch e PapaBruetsch e papà (2013)hanno esaminato le dinamiche associative dei BRICS nel regno della valuta e hanno scoperto che i BRICS hanno generato narrazioni condivise per ridurre il privilegio del dollaro, ma gli interessi divergenti e i disaccordi dei suoi membri sulle possibili soluzioni hanno minato gli sforzi della coalizione. Successivamente, gli studiosi hanno valutato le prestazioni dei BRICS sia come coalizione finanziaria che come entità di mobilitazione collettiva. Ancora più importante, i BRICS hanno guidato i mercati emergenti nel cambiare l'ordine finanziario globale sviluppando fonti alternative di assistenza di emergenza e finanziamento dello sviluppo per creare un sistema che serva meglio i suoi interessi e le sue idee (Riferimento Huotari e HanemannHuotari e Hanemann, 2014 ;Riferimento DreznerDrezner, 2019 ;Riferimento Kring e GallagherKring e Gallagher, 2019 ). Tuttavia, pur riconoscendo che la cooperazione finanziaria dei BRICS si sta intensificando, gli studiosi non sono d'accordo sulla questioneprospettive e credibilità delle iniziative dei BRICS per trasformare il sistema globale esistente. Alcuni nutrono dubbi sul potenziale dei BRICS di agire come un trasformatore di sistema, mentre altri ritengono che il formato dei BRICS come istituzione informale possa consentirgli di acquisire un potere considerevole (Riferimento Cooper e FarooqCooper e Farooq, 2013 ).Riferimento GallagherGallagher (2015) · ha riconciliato queste differenze accademiche fornendo prove per dimostrare che è possibile per i BRICS "trarre vantaggio da un panorama di governance economica globale frammentato e disparato per sfruttare i vantaggi" in circostanze uniche.

Un prerequisito affinché i BRICS si presentino come una coalizione credibile di de-dollarizzazione è la loro capacità di creare una coalizione robusta. Sebbene la letteratura esistente non abbia discusso esplicitamente la solidità delle iniziative collettive di de-dollarizzazione dei BRICS, ha dimostrato che i BRICS hanno esercitato "l'arte di governo finanziaria collettiva" per sfidare l'ordine internazionale liberale esistente (Riferimento Roberts, Armijo e KatadaRobert et al., 2017). In particolare, istituzioni come la NDB e la CRA sono esempi della mobilitazione collettiva dei BRICS per riformare la governance finanziaria globale (Riferimento ChinMento, 2014 ;Riferimento Biziwick, Cattaneo e FriggitriceBiziwick, Cattaneo e Fryer, 2015; Riferimento Qobo e SokoQobo e Soko, 2015 ;Riferimento CooperBottio, 2017 ;Riferimento Suchodolski e DemeulemeesterSuchodolski e Demeulemeester, 2018). I BRICS non solo hanno trasformato le tradizionali strutture di potere all'interno del sistema esistente, come l'Organizzazione mondiale del commercio, ma sono anche serviti come base per più ampie coalizioni di paesi in via di sviluppo per sfidare l'egemonia degli Stati Uniti (Riferimento HopewellHopewell, 2017 ).

Altri studiosi sono più critici nei confronti della mobilitazione collettiva dei BRICS. Alcuni sostengono che è improbabile che i BRICS diventino una plausibile alleanza anti-occidentale che possa minare in modo credibile la leadership degli Stati Uniti e trasformare l'ordine internazionale esistente (ad esempio, Riferimento LuckhurstLuckhurst, 2013). La capacità dei BRICS di cambiare il sistema esistente è probabilmente minata dall'eterogeneità politica, economica e ideologica del gruppo (Riferimento Radulescu, Panait e VoicaRadulescu, Panait e Voica, 2014 ;Riferimento TierneyTierney, 2014 ;Riferimento LiLi, 2019); l'asimmetria di potere all'interno dei BRICS (Riferimento PanditPandit, 2019); e la sua mancanza di una visione collettiva dell'ordine mondiale commerciabile presso la più ampia comunità internazionale (Riferimento NuruzzamanNuruzzaman, 2020). Anche nella finanza allo sviluppo, che è spesso citata come prova che i BRICS sono un gruppo contro-egemonico, gli studiosi sostengono che i diversi modelli di assistenza allo sviluppo tra i singoli membri potrebbero indebolire un modello BRICS coerente (Riferimento LiLauria e Fumagalli, 2019 ). Il tentativo fallito dei BRICS di creare una propria agenzia di rating del credito è una dimostrazione della limitata capacità del gruppo di trasformare l'ordine finanziario globale attraverso l'innovazione istituzionale collettiva (Riferimento Helleiner e WangHelleiner e Wang, 2018 ).

Infine, tra gli studi precedenti che hanno esaminato la cooperazione finanziaria dei BRICS attraverso i casi dell'NDB e del CRA, alcuni hanno valutato le prospettive della de-dollarizzazione attraverso queste istituzioni finanziarie multilaterali governate dai BRICS (Riferimento ChossudovskyChossudovsky, 2018 ;Riferimento KievichKiev, 2018 ). Tuttavia, la ricerca esistente non lo ha fattoha studiato a fondo l'ampia gamma di iniziative di de-dollarizzazione che i membri BRICS hanno sperimentato. Né ha esplorato sistematicamente la natura della "de-dollarizzazione coalizionale" dei BRICS. Questa ricerca esistente manca anche di un'analisi completa di come i BRICS si sono impegnati con altri attori non BRICS per ottenere economie di scala per le loro iniziative di de-dollarizzazione.

2.2L'enigma: i BRICS sono una coalizione per la de-dollarizzazione?

È sconcertante il motivo per cui i BRICS rimangono sottovalutati come coalizione di de-dollarizzazione per due motivi. In primo luogo, date le dimensioni aggregate delle economie e dei mercati BRICS, nonché il rischio di sanzioni, i paesi BRICS dovrebbero teoricamente avere la motivazione collettiva di de-dollarizzare i loro insediamenti internazionali per ridurre i rischi valutari e sanzionatori. Storicamente, tutti e cinque i membri hanno subito sanzioni statunitensi, con Russia e Cina ancora sotto vari livelli di sanzioni statunitensi. Le frustrazioni condivise dei cinque membri dovrebbero fornire loro forti incentivi a mobilitarsi verso la de-dollarizzazione. In secondo luogo, ridurre la dipendenza dal dollaro USA e diversificare la valuta globale e il sistema finanziario era una priorità dichiarata pubblicamente per BRIC quando il gruppo si è riunito per la prima volta nel 2009. Quando il Sudafrica ha aderito nel 2010, i BRICS hanno ribadito il loro interesse condiviso per questo problema. Poiché i BRICS sono la prima coalizione di potere emergente con un forte impegno a riformare la governance finanziaria globale, esaminare le sue iniziative di de-dollarizzazione presenta un'opportunità unica per far progredire la ricerca accademica sull'economia politica della de-dollarizzazione della coalizione.

Anche i paesi BRICS affrontano un dilemma: mentre preferirebbero avere alternative al dollaro USA come valuta dominante, il deprezzamento del dollaro diminuirebbe il valore delle loro grandi partecipazioni di attività denominate in dollari. Pertanto, devono trovare un equilibrio tra il loro desiderio di una maggiore influenza internazionale e autonomia finanziaria ei costi materiali dell'indebolimento della posizione valutaria dominante del dollaro USA. Questo bilanciamento non è solo un problema critico per i BRICS, ma ha anche implicazioni politiche dirette per altri paesi e organizzazioni regionali. Dato il significato politico ed economico dei BRICS, le sue iniziative di coalizione di de-dollarizzazione avranno un impatto diretto sul dominio del dollaro USA nell'attuale sistema finanziario globale e sulla leadership globale degli Stati Uniti.

Mentre delinea questo puzzle di ricerca, è anche importante chiarire che la de-dollarizzazione in questo studio non deve essere confusa con la sostituzione del dollaro USA con un'altra valuta egemonica globale. Le iniziative di de-dollarizzazione dei BRICS non riguardano il sostegno collettivo del gruppo all'internazionalizzazione del renminbi o l'internazionalizzazione di qualsiasi altra valuta nazionale. Questa ricerca si concentra sui percorsi di de-dollarizzazione della coalizione e cerca di catturare importanti meccanismi che i cinque membri hanno perseguito per ridurre la loro dipendenza dal dollaro USA. Inoltre, questa ricerca si concentra sulla de-dollarizzazione nel contesto degli insediamenti internazionali piuttosto che sulla de-dollarizzazione monetaria interna.

2.3 Il quadro analitico: percorsi per la de-dollarizzazioneIl nostro quadro analitico si basa sul presupposto che, dati i costi tangibili di essere completamente isolati dal sistema basato sul dollaro, i membri di una coalizione di potere in ascesa non avviano volontariamente una rivoluzione all'ingrosso contro il sistema. Invece, le loro iniziative di de-dollarizzazione sono probabilmente reattive al dominio del dollaro, cercando di correggere l'"asimmetria destabilizzante" (Riferimento CarneyCarney, 2019) del potere egemonico del dollaro nel sistema economico e finanziario mondiale. Pertanto, mirano a mitigare il rischio di essere soggetti al potere egemonico del dollaro USA in modo da ottenere una maggiore autonomia e cercare un'influenza più ampia nel sistema globale.

È probabile che emerga una coalizione di de-dollarizzazione quando i membri del sistema basato sul dollaro sono insoddisfatti dello status quo internazionale, incluso il privilegio esorbitante del dollaro, la leadership globale degli Stati Uniti in carica e le regole e le norme esistenti. Le potenze emergenti rinegoziano continuamente lo status quo internazionale mentre cercano di aumentare la loro influenza e il loro status, aspirando a diventare legislatori e programmatori nella finanza globale (Riferimento CohenCohen, 2005a , 2005b,Riferimento Cohen2018). Tuttavia, la loro insoddisfazione per il sistema è particolarmente pronunciata e dà origine a una coalizione contro-egemonica quando affrontano minacce dirette alla loro autonomia finanziaria e geopolitica. Tali minacce includono l'essere presi di mira da politiche ostili e coercitive o il fatto che il sistema esistente subisca una grave crisi o uno shock. Il primo si verifica quando, ad esempio, l'infrastruttura finanziaria internazionale (ad esempio, SWIFT) viene utilizzata per costringere un attore mirato a modificare il suo comportamento (Riferimento Farrell e NewmanFarrell e Newman, 2019 ;Riferimento Drezner, Farrell e NewmanDrezner, Farrell e Newman, 2021). Questo porta l'attore a rivoltarsi contro l'egemone e costruire coalizioni per resistere alle pressioni esterne. In quest'ultimo caso, la frustrazione condivisa con la crisi e il declino percepito dell'attuale sistema basato sul dollaro ha permesso l'ascesa di iniziative di de-dollarizzazione della coalizione. Le coalizioni possono aiutare i loro membri a sopravvivere alla crisi e guidare il sistema verso i loro risultati preferiti. Affinché la coalizione di de-dollarizzazione si materializzi, i membri della coalizione devono avere la capacità politica ed economica di influenzare il sistema del dollaro (Riferimento GoddardGodard, 2018).

Il nostro quadro proposto "Percorsi verso la de-dollarizzazione" concettualizza vari canali attraverso i quali una coalizione di potere in ascesa e i suoi membri possono mitigare il rischio di operare nel sistema basato sul dollaro. I poteri crescenti possono mitigare questo rischio utilizzando due approcci principali (attingendoRiferimento HirschmannHirschmann, 1970 ;Riferimento GruberGruber, 2000). Un approccio consiste nel coprire il rischio sviluppando un'alternativa sistema non basato sul Sistema non basato sul dollaro che consente alle potenze emergenti di mantenere connessioni economiche e finanziarie dirette con altri paesi del mondo senza ricorrere al sistema basato sul dollaro. Questa è la strategia "go-it-alone", riferendosi alle opzioni politiche di de-dollarizzazione al di fuori del sistema esistente basato sul dollaro e alla costruzione di nuove strutture non in dollari. L'altro approccio è quello di perseguire l'assicurazione del rischio e la diversificazione del rischio utilizzando la "voce" per avviare cambiamenti e migliorare l'attuale sistema basato sul dollaro. Questa è la strategia di "riformare lo status quo", riferendosi al perseguimento di riforme all'interno del sistema esistente per diluire lo status di valuta dominante del dollaro.

Questi due approcci non si escludono a vicenda. In primo luogo, la strategia "go-it-alone" può creare una "uscita" dal sistema esistente. Tuttavia, questa strategia non può essere completamente separata dal sistema esistente perché dipende ancora da esso mobilitare le risorse necessarie per sfidare il sistema. In secondo luogo, le potenze emergenti possono utilizzare la potenziale "uscita" come fonte di leva per riformare il sistema esistente, quindi le minacce di uscita e di istituzioni parallele servono come mezzo per aumentare la voce nelle istituzioni esistenti (Riferimento LipscyLipsy, 2015i meccanismi istituzionali.

Tabella 1 Percorsi verso la de-dollarizzazione: meccanismi istituzionali e di mercato (un elenco illustrativo)

| Meccanismi di mitigazione del rischio | Strategia di mitigazione del rischio | |

|---|---|---|

| "Vai da solo" | "Riformare lo status quo" | |

| Istituzioni | Creare nuove istituzioni finanziarie multilaterali per il finanziamento non in dollari al di fuori delle istituzioni esistenti | Rafforzare l'autodifesa delle banche centrali contro l'egemonia del dollaro e migliorare l'accesso di emergenza alla liquidità in dollari |

| Promuovi e rendi popolari le istituzioni diverse dal dollaro attraverso un coinvolgimento più ampio | Riformare e diversificare la struttura della valuta di riserva globale esistente | |

| Mercati | Crea nuovi strumenti finanziari e attività alternativi al dollaro sul mercato | Diffondere il predominio del dollaro come valuta veicolo e promuovere l'uso della valuta locale nelle transazioni transfrontaliere |

| Creare e promuovere infrastrutture finanziarie alternative al mercato | Riorganizzare la struttura del mercato azionario globale e creare un'alleanza di mercati azionari diversi dal dollaro | |

Sulla base di questa analisi, proponiamo quanto segue:

Proposizione 1: Quando le potenze emergenti cercano una maggiore autonomia finanziaria e geopolitica in risposta a una minaccia percepita di sanzioni e rischio valutario, è probabile che si concentrino sullo sviluppo e sull'accelerazione di strategie "go-it-alone" che enfatizzano la creazione di nuovi meccanismi istituzionali e di mercato non basati sul dollaro. Mentre lo sviluppo di istituzioni e mercati alternativi è un progetto a lungo termine e richiede risorse significative, le potenze emergenti perseguirebbero strategie di "riforma dello status quo" a basso costo e a breve termine per aumentare l'accesso al sistema commerciale esistente e al capitale globale utilizzando valute diverse dal dollaro e diffondendo il dominio del dollaro. Una coalizione di potere in ascesa può promuovere l'uso della valuta locale nel sistema commerciale globale esistente per indebolire lo status di valuta dominante del dollaro USA. I suoi membri possono ridurre le proprie riserve in dollari USA o attività denominate in dollari per difendersi dai rischi valutari e legati alle sanzioni. La coalizione può anche cercare di diversificare la composizione valutaria globale esistente promuovendo valute alternative, come altre valute nazionali, valute sovranazionali o persino valute digitali. Infine, i membri della coalizione possono anche creare ed espandere mercati azionari non basati sul dollaro nel sistema finanziario globale esistente per deviare il capitale lontano dai mercati basati sul dollaro.

Applicato al contesto BRICS, ipotizziamo che la Russia, come paese continuamente sotto sanzioni occidentali, così come altre economie che sono influenzate negativamente dalla volatilità del dollaro, guiderebbe la strategia di de-dollarizzazione "go-it-alone" dei BRICS, mobilitando altri paesi BRICS attorno a iniziative di de-dollarizzazione e utilizzando una vasta gamma di percorsi di de-dollarizzazione. I membri minacciati della coalizione di potere emergente non solo cercherebbero di mobilitare altri paesi BRICS attorno a un programma di de-dollarizzazione, ma probabilmente promuoveranno anche meccanismi non in dollari per attirare più partecipanti – potenze non incombenti e organizzazioni non occidentali come la Shanghai Cooperation Organization (SCO) per creare economie di scala.

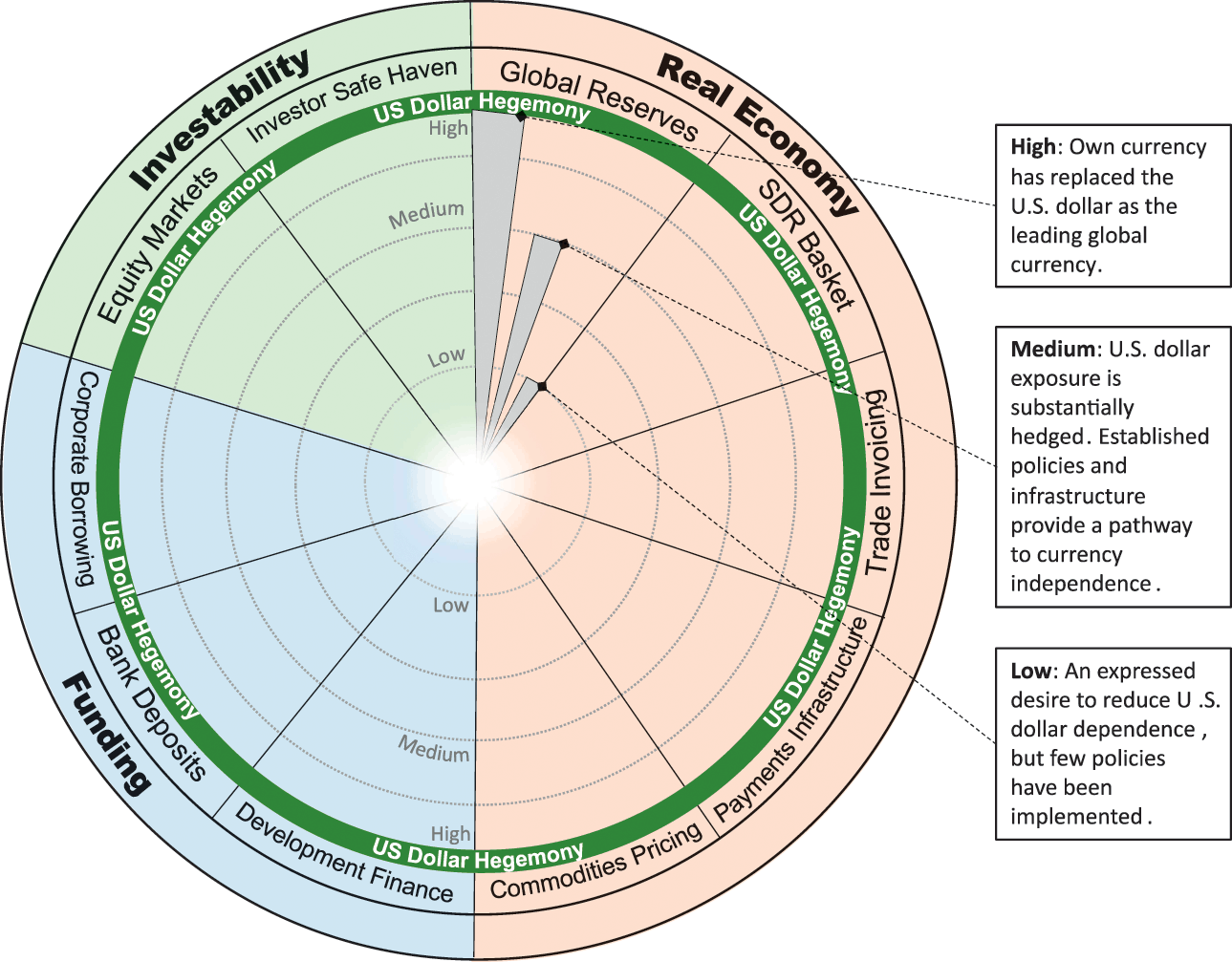

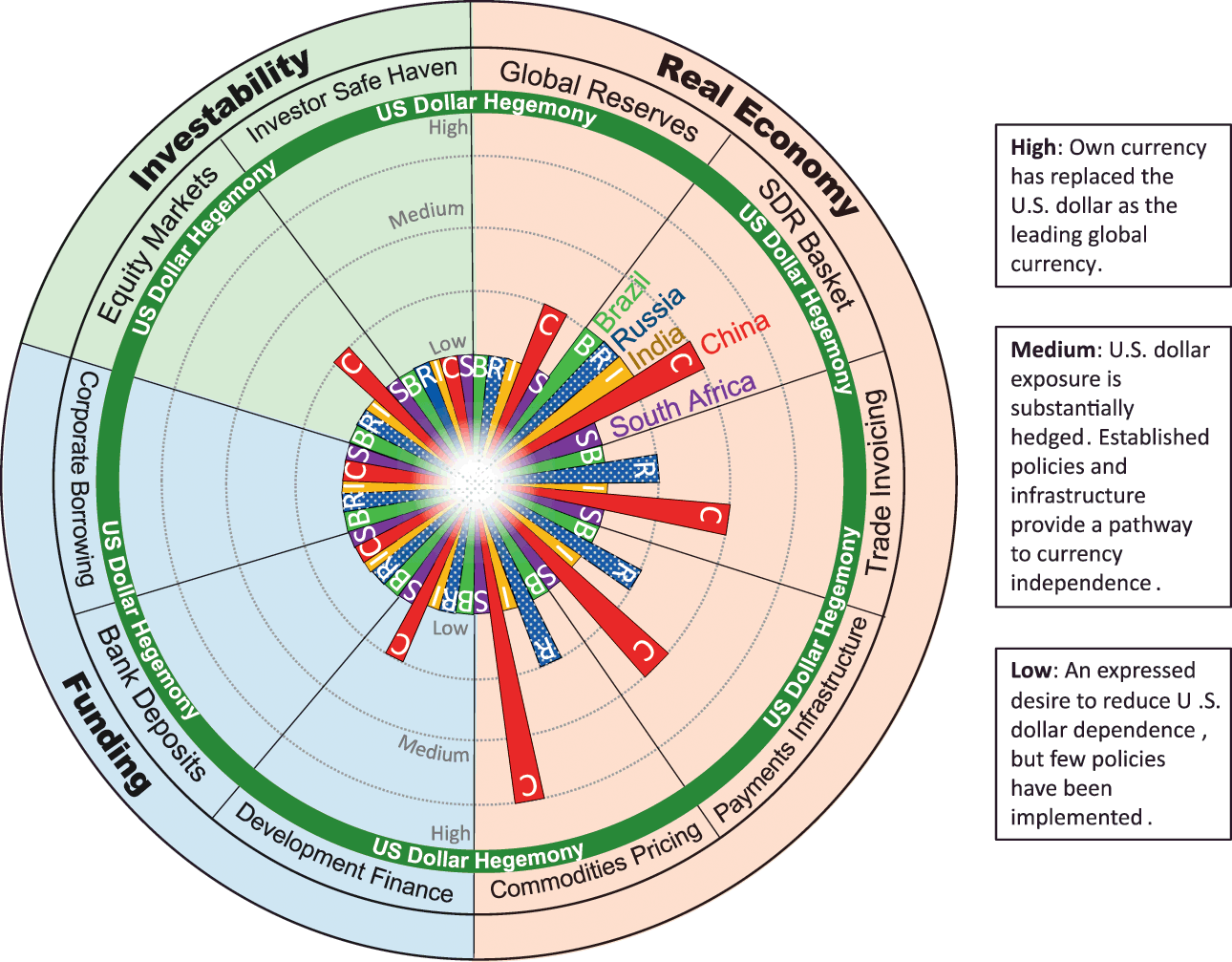

Proposizione 2: Quando le potenze emergenti non sono sotto la minaccia immediata di sanzioni, è probabile che rimangano fedeli al sistema del dollaro USA e diano priorità alle strategie di "riforma dello status quo" nel breve termine. La letteratura dominante sul paradigma valutario suggerisce che l'ampio uso del dollaro USA nelle transazioni internazionali attira altri paesi nel sistema basato sul dollaro. Tuttavia, mentre una certa dipendenza dal percorso può essere assunta a breve termine, le ambiziose potenze emergenti che cercano di diversificare il sistema utilizzeranno sia strategie di de-dollarizzazione "riformare lo status quo" che "go-it-alone" per aumentare la loro influenza finanziaria e geopolitica. La figura 1 visualizza le aree chiave dell'egemonia del dollaro USA che una più ampia mobilitazione di de-dollarizzazione deve considerare.

Figura 1 Una visualizzazione del dominio del dollaro USA

La figura 1 classifica le varie espressioni dello status di valuta dominante del dollaro USA in tre aree principali: economia reale, finanziamento e investibilità. Queste tre categorie generali coprono le aree specifiche che costituiscono il vincolo strutturale che qualsiasi iniziativa di de-dollarizzazione reattiva deve considerare. Più specificamente, il dollaro USA è la valuta di riserva globale dominante e gode del peso più elevato nel paniere dei Diritti Speciali di Prelievo (DSP). È anche la valuta di fatturazione dominante nel commercio internazionale; la valuta leader nell'infrastruttura finanziaria globale; E ha il potere di determinazione dei prezzi dominante nelle principali materie prime globali. Il dollaro domina anche lo spazio del finanziamento dello sviluppo, dei depositi bancari e dei prestiti societari globali. Infine, il dollaro è la valuta principale in termini di investibilità in quanto domina i mercati azionari globali ed è la principale valuta rifugio in tempi di crisi economica e finanziaria. Applicato al contesto BRICS, dal momento che tutti e cinque i paesi BRICS cercano una maggiore influenza finanziaria e geopolitica, ipotizziamo che sfideranno il dominio del dollaro USA implementando percorsi di de-dollarizzazione che affrontano queste aree strategiche, e misuriamo il livello della sfida su uno spettro dal basso verso l'alto.

Infine, la sfida più completa ed efficace all'egemonia del dollaro è se una coalizione di potere in ascesa intraprende una sistematica campagna di de-dollarizzazione della coalizione e utilizza una combinazione di approcci sia "go-it-alone" che "reform-the-status-quo" che sfidano tutte le aree specificate in cui il dollaro gode di dominio. Una coalizione che può ottenere più efficacemente la de-dollarizzazione è quella che crea un bene di club non dollaro (ad esempio, una nuova istituzione o meccanismo di mercato) che può governare e utilizzare come leva. Una tale coalizione può promuovere il bene attraverso un impegno più ampio e persino renderlo popolare come bene pubblico per stabilire un sistema globale alternativo senza dollari. La strategia "go-it-alone" è più probabile che l'approccio "reform-the-status-quo" generi tali nuovi beni da club non in dollari. Le iniziative di de-dollarizzazione di successo possono non solo aiutare le potenze emergenti a bypassare le azioni coercitive, ma anche essere utilizzate come arma per scopi coercitivi, e ai rivali potrebbe essere negato l'accesso. Come iniziatori di tali meccanismi di de-dollarizzazione, le potenze emergenti sarebbero i governanti dominanti in un sistema de-dollarizzato, probabilmente limitando lo spazio politico degli Stati Uniti e godendo di uno status più elevato rispetto ai loro seguaci.

2.4 Progettazione della ricerca

Per esaminare i percorsi di de-dollarizzazione dei BRICS e se i BRICS possono de-dollarizzare il sistema finanziario globale guidato dagli Stati Uniti, applichiamo il quadro introdotto e analizziamo una vasta gamma di dati relativi ai BRICS utilizzando metodi qualitativi, tra cui tracciamento dei processi, interviste, analisi dei contenuti, ricerca d'archivio e analisi quantitativa dei dati finanziari rilevanti per i BRICS.

In primo luogo, combiniamo la tracciatura dei processi e l'analisi dei contenuti per identificare le pietre miliari chiave nella cooperazione finanziaria dei BRICS e nelle iniziative di de-dollarizzazione tra il 2009 e il 2021. Indaghiamo sull'esistenza di un'agenda di de-dollarizzazione dei BRICS e identifichiamo gli attori di spicco nello spazio della de-dollarizzazione. Triangolamo gli eventi chiave su diverse fonti che vanno da fonti locali credibili nei paesi BRICS ai media internazionali. In secondo luogo, per valutare la coerenza dell'impegno dei BRICS per la de-dollarizzazione nel tempo, analizziamo una varietà di fonti d'archivio, tra cui discorsi e saggi dei responsabili politici BRICS, dichiarazioni BRICS, rapporti dei think tank BRICS, comunicati stampa NDB e operazioni di finanziamento e rapporti del Business Council dei BRICSIn primo luogo, combiniamo la tracciatura dei processi e l'analisi dei contenuti per identificare le pietre miliari chiave nella cooperazione finanziaria dei BRICS e nelle iniziative di de-dollarizzazione tra il 2009 e il 2021. Indaghiamo sull'esistenza di un'agenda di de-dollarizzazione dei BRICS e identifichiamo gli attori di spicco nello spazio della de-dollarizzazione. Triangolamo gli eventi chiave su diverse fonti che vanno da fonti locali credibili nei paesi BRICS ai media internazionali. In secondo luogo, per valutare la coerenza dell'impegno dei BRICS per la de-dollarizzazione nel tempo, analizziamo una varietà di fonti d'archivio, tra cui discorsi e saggi dei responsabili politici BRICS, dichiarazioni BRICS, rapporti dei think tank BRICS, comunicati stampa NDB e operazioni di finanziamento e BRICS . In terzo luogo, per avere un quadro più accurato delle preferenze politiche dei BRICS, ci affidiamo a interviste semi-strutturate con esperti, funzionari (attuali ed ex), banchieri centrali e professionisti finanziari nei paesi BRICS che hanno partecipato al processo decisionale dei BRICS o pubblicato sulla questione della cooperazione finanziaria BRICS. Abbiamo identificato esperti sulla base della nostra analisi di documenti BRICS, notizie credibili, membri dei think tank BRICS e pubblicazioni accademiche nelle principali riviste.

Applichiamo il quadro analitico esaminando una vasta gamma di iniziative di de-dollarizzazione dei BRICS che comprendono l'uso di meccanismi istituzionali e di mercato per mitigare l'esposizione al rischio dei membri BRICS al potere egemonico del dollaro. Queste iniziative includono la NDB e la de-dollarizzazione del finanziamento dello sviluppo; de-dollarizzazione del commercio petrolifero globale; la de-dollarizzazione dell'infrastruttura finanziaria globale attraverso alternative BRICS a SWIFT; Promozione da parte dei BRICS di iniziative di de-dollarizzazione impegnandosi con i membri non BRICS; misure di autodifesa nelle istituzioni guidate dagli Stati Uniti contro il dominio del dollaro; riforme della struttura delle valute di riserva globali; sforzi per diffondere il dominio del dollaro come valuta veicolo nel commercio; e le attività dei BRICS nei mercati azionari globali. Il nostro quadro Pathways ci consente di identificare e valutare ciò che i membri hanno raggiunto, e il benchmark delle aree strategiche di de-dollarizzazione illustra ciò che i BRICS dovrebbero fare per de-dollarizzare. La combinazione dei due approcci ci consente di ingrandire ed esaminare le strategie specifiche perseguite da ciascun membro dei BRICS, oltre a distinguere i paesi BRICS che guidano gli sforzi di de-dollarizzazione dai membri meno attivi. L'analisi risultante ci consente di valutare il livello complessivo della sfida della de-dollarizzazione dei BRICS.

Per comprendere l'estensione della mobilitazione collettiva lungo i percorsi proposti nel nostro quadro, introduciamo una matrice bidimensionale che misura l'efficacia delle iniziative di de-dollarizzazione e il livello di forza della coalizione. Il parametro di riferimento per un alto livello di efficacia è la creazione di istituzioni diverse dal dollaro e/o di strumenti di mercato o di infrastrutture di mercato. Seguendo la nostra concettualizzazione, la strategia "go-it-alone" porta a un livello più elevato di efficacia della de-dollarizzazione, in quanto mira alla creazione di nuovi meccanismi non in dollari. Al contrario, la strategia dello "status quo delle riforme" produce una minore efficacia a causa della mancanza di innovazioni nei meccanismi. Misuriamo la forza della coalizione dal numero di partecipanti a un'iniziativa di de-dollarizzazione. Questo perché gli accordi transfrontalieri nel commercio internazionale e nella finanza richiedono controparti e la formazione di un sistema finanziario globale diverso dal dollaro richiede un'ampia partecipazione di attori statali e non statali. Un numero maggiore di partecipanti significa che un'iniziativa di de-dollarizzazione è più robusta. Le iniziative unilaterali possono essere potenzialmente ridimensionate a livello di coalizione, ma rappresentano un basso livello di forza della coalizione. La forza della coalizione aumenta man mano che più membri della coalizione di potere nascente partecipano congiuntamente alle iniziative di de-dollarizzazione. Una volta che la coalizione costruisce il pieno consenso, dimostra una maggiore forza coalizionale. Quando la coalizione di potere nascente espande le sue iniziative di de-dollarizzazione oltre i membri del gruppo e mobilita una coalizione più ampia, la forza della coalizione è la più alta. Come Figura 1 illustra che la combinazione di alta efficacia e alta forza di coalizione è nella cella in alto a destra, che presenta la formazione di un sistema finanziario globale alternativo non in dollari che è governato da potenze emergenti e non dagli Stati Uniti (Figura 2).

Figura 2 Misurare le iniziative di de-dollarizzazione della coalizione

Nota: n = numero di partecipanti a un'iniziativa di de-dollarizzazione (attori statali e non statali

Aumentiamo la nostra analisi qualitativa con dati quantitativi provenienti dai rapporti annuali della NDB, dal suo database di progetti, dai rapporti e dalle statistiche SWIFT, dalle statistiche bancarie internazionali di localizzazione della Banca dei regolamenti internazionali, dai dati sulle partecipazioni del Tesoro di Bloomberg, dal Treasury International Capital System, dai dati sui futures sulle materie prime dallo Shanghai Futures Exchange, dai dati sulle riserve BRICS e dai dati commerciali della People's Bank of China, Banca di Russia, South African Reserve Bank, Reserve Bank of India, Central Bank of Brazil, ICE Benchmark Administration e World Gold Council, e i dati sui diritti di voto dei BRICS e la quota di DSP della Banca Mondiale e del FMI.

3 BRICS come coalizione di de-dollarizzazione

Questa sezione indaga se i BRICS possono essere considerati una coalizione di de-dollarizzazione. Combinando il tracciamento dei processi con l'analisi dei contenuti, analizza innanzitutto come i BRICS come coalizione finanziaria hanno affrontato la questione della diversificazione del sistema finanziario e valutario globale basato sul dollaro USA sin dalla fondazione del gruppo nel 2009. Successivamente, questa sezione valuta lo stato delle valute BRICS nei mercati valutari globali al fine di esaminare le dinamiche delle valute BRICS rispetto alla posizione dominante del dollaro. Infine, indaga le prospettive dei singoli paesi BRICS sulla de-dollarizzazione per valutare la convergenza dei loro interessi; chi sostiene la de-dollarizzazione e come; e come avviene la mobilitazione intorno alla de-dollarizzazione.

3.1 Pietre miliari nell'evoluzione dei BRICS come coalizione finanziaria

Il primo vertice BRIC nel 2009 si è concluso con una chiara dichiarazione dei suoi leader: "Siamo impegnati a portare avanti la riforma della cooperazione internazionale., in modo da riflettere i cambiamenti nell'economia globale ... Crediamo anche che ci sia un forte bisogno di un sistema monetario internazionale stabile, prevedibile e più diversificato" (istituzioni finanziarie, in modo da riflettere i cambiamenti nell'economia globale ... Riteniamo inoltre che vi sia una forte necessità di un sistema monetario internazionale stabile, prevedibile e più diversificato".

La prima pietra miliare è l'istituzione della NDB e della CRA, inizialmente proposte rispettivamente nel 2012 e nel 2013, sebbene entrambe si siano concretizzate nel 2014. Queste due istituzioni sono il risultato della frustrazione dei membri BRICS per i loro limitati progressi nella riforma delle istituzioni di Bretton Woods. I BRICS hanno creato la NDB e la CRA per rispecchiare rispettivamente le funzioni della Banca Mondiale e del FMI, ma operano sotto la proprietà e il controllo dei BRICS. La NDB e la CRA sono state entrambe progettate per aiutare i BRICS a ridurre la loro dipendenza dal finanziamento in dollari USA e dal FMI. Ad esempio, nella finestra di dialogo Accordo sulla nuova Banca di sviluppo, i BRICS affermano che la NDB "può fornire finanziamenti nella valuta locale del paese in cui ha luogo l'operazione" (NDB, 2014). Questa dichiarazione posizionava la NDB come intermediario finanziario per lo sviluppo che utilizza le valute locali per mobilitare capitali sui mercati internazionali e fornisce finanziamenti ai suoi membri (cfr. Sezione 4). Questa funzione di finanziamento in valuta locale fa assomigliare la NDB alla "mini-Banca Mondiale" dei BRICS. Tuttavia, la NDB produce maggiori benefici rispetto alla Banca Mondiale per i membri BRICS: i prestiti NDB hanno meno vincoli e i prestiti in valuta locale consentono ai mutuatari di non aumentare il debito estero in dollari USA. Il CRA è stato salutato come "FMI dei BRICS" dal presidente Putin perché "crea le basi per un'efficace protezione delle (nostre) economie nazionali da una crisi dei mercati finanziari" (RT, 2014). Mette a disposizione riserve aggregate in dollari pari a 100 miliardi di dollari per fornire sostegno alla liquidità dei membri in tempi di crisi della bilancia dei pagamenti (BoP) di modeste dimensioni (BRICS, 2013). Tuttavia, il CRA non è un prestatore di ultima istanza; piuttosto, fornisce ai membri la prima linea di difesa prima che debbano cercare aiuto condizionato dal FMI (vedi Sezione 5).

Il più recente traguardo di de-dollarizzazione è stato raggiunto durante la pandemia di COVID-19 al BRICS 2020 Summit quando i BRICS hanno concordato di rafforzare e far avanzare gli attuali processi di de-dollarizzazione. Sotto la presidenza russa nel 2020, il gruppo ha emesso congiuntamente il Strategia per il partenariato economico BRICS 2025. Questa strategia ha ribadito l'impegno di lunga data dei membri a riformare le istituzioni di Bretton Woods. Ancora più importante, ha identificato diverse "aree prioritarie di partenariato" direttamente correlate alla de-dollarizzazione, tra cui: promuovere l'uso delle valute locali nei pagamenti reciproci, rafforzare la cooperazione BRICS sui sistemi di pagamento, collaborare allo sviluppo di nuove tecnologie finanziarie, far avanzare il meccanismo CRA, continuare la cooperazione sulla creazione del Fondo obbligazionario in valuta locale dei BRICS, e di continuare ad agevolare la NDB nel finanziamento dello sviluppo, ampliando nel contempo l'uso delle valute locali (BRICS, 2020).

Negli ultimi due decenni, i BRICS hanno mostrato un impegno costante per riformare il sistema finanziario globale e diversificare la struttura valutaria globale. Catalizzato dalla crisi finanziaria globale e dalla pandemia di COVID-19, il gruppo ha implementato politiche mirate e ampliato le aree di cooperazione per aiutare i membri a ridurre la loro dipendenza dal dollaro USA. Il recente conflitto militare tra India e Cina non ha impedito ai membri della coalizione di approfondire la loro partnership economica. Ciò suggerisce che esiste la volontà politica di perseguire l'agenda economica e che la de-dollarizzazione rimarrà una questione importante per i BRICS nonostante la loro divergenza in altre aree.

3.2 La graduale ascesa delle valute BRICS

Mentre i BRICS implementano in modo incrementale politiche specifiche per la de-dollarizzazione, le valute nazionali BRICS hanno progressivamente guadagnato più quote di mercato nel sistema valutario globale basato sul dollaro, pur rimanendo a livelli relativamente bassi rispetto al dollaro USA. Il modo più diretto per i BRICS di ridurre la loro dipendenza dal dollaro USA è quello di aumentare l'uso delle proprie valute nazionali nelle transazioni transfrontaliere. Secondo le ultime Indagine triennale della Banca dei regolamenti internazionali (2019), il renminbi cinese è stata l'8ª valuta più attivamente scambiata, posizionandosi subito dopo il franco svizzero. Si tratta di un aumento significativo rispetto al 35° posto nel 2001. Inoltre, il renminbi è ora la valuta dei mercati emergenti più attivamente negoziata. Ha raggiunto il 4,3% del fatturato globale totale nel 2019, un aumento significativo rispetto allo 0,1% del 2004. La rupia indiana è stata la seconda valuta BRICS più scambiata, in 16a posizione in tutto il mondo e rappresentando l'1,7% del commercio globale. Il rublo russo, il real brasiliano e il rand sudafricano erano rispettivamente al 17°, 20° e 33° posto (Tabella 2).

Tabella 2 Controvalore dei cambi fuori borsa per valute (base netta, quote percentuali del fatturato medio giornaliero)

1. Il fatturato degli anni precedenti al 2013 potrebbe essere sottostimato a causa di una segnalazione incompleta del trading offshore nelle indagini precedenti. I cambiamenti metodologici nell'indagine del 2013 hanno garantito una copertura più completa dell'attività nelle EME e in altre valute.

2. Il fatturato può essere sottostimato a causa di una segnalazione incompleta del trading offshore.

3. Poiché in ogni transazione sono coinvolte due valute, la somma delle quote percentuali delle singole valute ammonta al 200% anziché al 100%.

Fonti: L'autore ha compilato i dati della Banca dei regolamenti internazionali (BRI) "Triennial Central Bank Survey of Foreign Exchange and Over-the-Counter (OTC) Derivatives Markets", dicembre 2019.

Confrontando le variazioni della posizione di classifica valutaria dal 2004 al 2019, l'aumento del fatturato attivo del renminbi è stato il più grande. La crescita del fatturato commerciale per le altre valute BRICS non è stata altrettanto rapida ma comunque confrontando le variazioni della posizione di classifica valutaria dal 2004 al 2019, l'aumento del fatturato attivo del renminbi è stato il più grande. La crescita del fatturato commerciale per le altre valute BRICS non è stata così rapida, ma comunque costante. Al contrario, le azioni delle principali valute globali, in particolare l'euro, lo yen giapponese e la sterlina britannica sono generalmente diminuite, sebbene fossero ancora tre delle prime quattro valute più attivamente scambiate. Gli scambi di dollari USA sono diminuiti per le due indagini nel 2007 e nel 2010, in gran parte a causa della crisi finanziaria globale e della crisi di liquidità del dollaro USA, ma si sono rapidamente ripresi negli anni successivi (tabella 2 e stabile. Al contrario, le azioni delle principali valute globali, in particolare l'euro, lo yen giapponese e la sterlina britannica sono generalmente diminuite, sebbene fossero ancora tre delle prime quattro valute più attivamente scambiate. Gli scambi di dollari statunitensi sono diminuiti per le due indagini nel 2007 e nel 2010, in gran parte a causa della crisi finanziaria globale e della crisi di liquidità del dollaro USA, ma si sono rapidamente ripresi negli anni successivi ().

Figura 3 Distribuzione valutaria del fatturato in valuta estera over-the-counter (OTC). Fonte: L'autore ha compilato i dati della Banca dei regolamenti internazionali (BRI) "Triennial Central Bank Survey of Foreign Exchange and Over-the-Counter (OTC) Derivatives Markets", dicembre 2019

Questo confronto dell'attività di trading valutario rivela che il dollaro USA mantiene ancora la sua posizione dominante assoluta nel mercato valutario. Tuttavia, la quota di mercato collettiva delle valute BRICS, in particolare il renminbi, è lentamente aumentata, ma è ancora molto più piccola della quota di mercato del dollaro USA. Tuttavia, il piccolo aumento della quota di mercato delle valute BRICS non ha causato la diminuzione della quota di mercato del dollaro USA, poiché la quota del dollaro USA è rimasta stabile. Man mano che i paesi BRICS implementano le loro politiche di internazionalizzazione valutaria, le attività commerciali delle valute BRICS aumenteranno lentamente. Questo aumento potrebbe non avvenire necessariamente a scapito del dollaro USA; piuttosto, potrebbe erodere la quota di mercato di altre valute principali, come dimostrano i dati dal 2004 al 2019.

Il leggero guadagno delle valute BRICS nel mercato dei cambi OTC non può sfidare in modo credibile il dominio del dollaro negli insediamenti internazionali in alcun modo significativo. L'insignificante quota valutaria dei BRICS nei mercati globali al momento è sproporzionata rispetto al loro peso combinato di circa il 16% del commercio globale (Il leggero guadagno delle valute BRICS nel mercato dei cambi OTC non può sfidare in modo credibile il dominio del dollaro negli insediamenti internazionali in alcun modo significativo. L'insignificante quota valutaria dei BRICS nei mercati globali attualmente è sproporzionata rispetto al loro peso combinato di circa il 16% del commercio globale. Questa discrepanza illustra sia il dominio del dollaro che la difficoltà di raggiungere la de-dollarizzazione.

3.3 Prospettive dei membri BRICS sulla de-dollarizzazione

Riconoscendo l'eterogeneità all'interno dei BRICS, l'analisi si rivolge ora a indagare se i membri dei BRICS hanno dimostrato un interesse condiviso nella de-dollarizzazione esaminando i rispettivi discorsi ufficiali.

La difesa della Cina per la riforma del sistema finanziario globale basato sul dollaro può essere fatta risalire alla crisi finanziaria asiatica del 1997. All'indomani di questa crisi, Dai Xianglong, allora governatore della Banca popolare cinese (PBoC), dichiarò:

"L'attuale sistema monetario e finanziario internazionale non può più soddisfare le esigenze dello sviluppo economico e finanziario internazionale e, pertanto, il sistema deve essere riformato .... Il ruolo della valuta di riserva internazionale svolto dalla valuta nazionale di alcuni paesi è stata una delle principali fonti di instabilità nel sistema monetario internazionale. L'attuale sistema finanziario internazionale non può risolvere lo squilibrio della bilancia dei pagamenti, che è stato più volte causa di crisi finanziarie internazionali".

A seguito della crisi finanziaria globale del 2007-2008, il successore di Dai, Zhou Xiaochuan ha discusso apertamente la necessità di riformare il sistema monetario internazionale e ha chiesto la creazione di "una valuta di riserva internazionale che sia scollegata dalle singole nazioni" perché le carenze del sistema prevalente erano "causate dall'uso di valute nazionali basate sul credito". Si ritiene che il punto di vista di Zhou rappresenti i pensieri dei principali funzionari cinesi che vedono l'era di un mondo dominato dal dollaro USA sta volgendo al termine.

Nel 2011, il presidente Hu Jintao ha commentato che "l'attuale sistema valutario internazionale è il prodotto del passato" (Washington Post, 2011).

Sebbene non vi sia alcuna indicazione che i politici cinesi di alto livello abbiano esplicitamente discusso la detronizzazione del dollaro USA come principale valuta di riserva, troviamo che accademici e osservatori cinesi hanno spesso criticato l'egemonia del dollaro e proposto vari mezzi per sfidarla. Tali proposte sono recentemente proliferate a causa del deterioramento delle relazioni USA-Cina e delle crescenti minacce di sanzioni statunitensi contro la Cina in settori strategici come la tecnologia avanzata. La rivalità strategica con gli Stati Uniti fornisce incentivi alla Cina per autoassicurarsi contro i rischi nel sistema globale guidato dagli Stati Uniti, non solo per ragioni economiche ma anche per ragioni geopolitiche e strategiche. Rispetto ad altri membri BRICS, la Cina ha più risorse ed è meglio posizionata per promuovere la de-dollarizzazione su diverse piattaforme, inclusi ma non limitati ai BRICS. Ad esempio, la Cina ha adeguato le sue strategie per l'internazionalizzazione del renminbi attraverso lo sviluppo di mercati offshore del renminbi e attraverso swap bilaterali di valute nel contesto della Belt and Road Initiative. Le banche commerciali statali cinesi sono anche più potenti e più globalizzate rispetto alle istituzioni bancarie di altri membri BRICS. Le banche politiche cinesi, in particolare la China Development Bank e la Exim Bank of China, forniscono ora tanti finanziamenti allo sviluppo quanto la Banca mondiale.

La Russia ha attivamente promosso l'idea della de-dollarizzazione attraverso i BRICS, e la sua motivazione principale per farlo è la sua rivalità geopolitica con gli Stati Uniti. Nel 2012, Sergei Ryabkov, all'epoca vice ministro degli Esteri russo, ha espresso pubblicamente le preoccupazioni della Russia sul ruolo del dollaro USA come unità di regolamento del commercio internazionale e delle transazioni bancarie e ha affermato che "è necessario diventare meno dipendenti dal dollaro". Il Presidente Putin ha dichiarato in un articolo che i membri BRICS "sono pronti a lavorare insieme ai nostri partner per promuovere le riforme della regolamentazione finanziaria internazionale e per superare l'eccessivo dominio del numero limitato di valute di riserva". Poco dopo la pubblicazione del suo articolo, Ryabkov ha rivelato che è una "necessità vitale" per la Russia "intensificare il lavoro relativo alla sostituzione delle importazioni, alla riduzione della dipendenza dai sistemi di pagamento statunitensi, al dollaro come valuta di assestamento".

Il presidente Putin ha iniziato il suo quarto mandato presidenziale nel maggio 2018 con un forte impegno a de-dollarizzare ulteriormente l'economia russa e difendere la sovranità economica della Russia contro le sanzioni statunitensi. Nel suo discorso al parlamento russo Putin ha chiesto di "liberarsi dal peso del dollaro" nel commercio globale di petrolio e nell'economia russa perché il monopolio del dollaro USA è "inaffidabile" e "pericoloso" per il commercio globale e le economie di molti paesi del mondo (TASS, 2018). Nell'agosto 2018, le discussioni sulla necessità di de-dollarizzare l'economia russa si sono intensificate nel governo russo dopo che il Congresso degli Stati Uniti ha introdotto un nuovo disegno di legge che ha preso di mira le istituzioni finanziarie russe. Nell'ottobre 2018, l'amministrazione Putin ha sostenuto un piano provvisorio di de-dollarizzazione progettato per limitare l'esposizione della Russia alle future sanzioni statunitensi riducendo l'uso del dollaro USA negli insediamenti internazionali e conducendo affari internazionali utilizzando valute alternative.

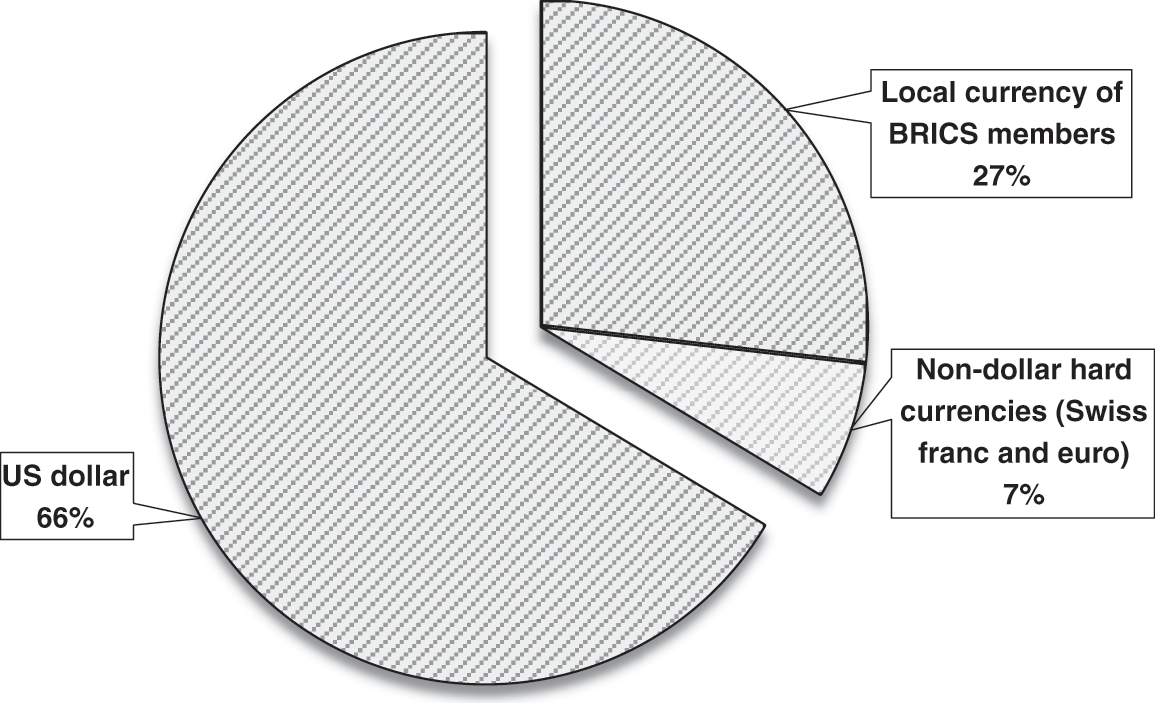

Il Brasile inizialmente condivideva l'entusiasmo della Russia per rendere i BRICS una coalizione di de-dollarizzazione. L'ex presidente brasiliano Lula da Silva ha sostenuto che "i BRICS non sono stati creati per essere uno strumento di difesa, ma per essere uno strumento di attacco. Quindi potremmo creare la nostra moneta per diventare indipendenti dal dollaro USA nelle nostre relazioni commerciali ... Gli Stati Uniti erano molto spaventati quando ho discusso di una nuova moneta e Obama mi ha chiamato, dicendomi: 'Stai cercando di creare una nuova moneta, un nuovo euro?' Ho detto: 'No, sto solo cercando di sbarazzarmi del dollaro USA. Sto solo cercando di non essere dipendente". Non è irrazionale che il presidente Lula abbia proposto di de-dollarizzare il commercio del Brasile. Il dollaro USA ha dominato la fatturazione delle esportazioni brasiliane, fino al 94%, sebbene le esportazioni verso gli Stati Uniti rappresentassero solo il 17% delle esportazioni totali del Brasile. Le nostre interviste suggeriscono che ci sono tre ragioni principali che hanno incentivato il Brasile a seguire le iniziative di de-dollarizzazione della Russia e della Cina, ma non a prendere l'iniziativa. In primo luogo, la grave crisi economica del Brasile dal 2014 dopo la fine del boom delle materie prime ha frammentato la politica del paese e ha portato all'ascesa dell'amministrazione di destra Bolsonaro. Sotto il presidente Bolsonaro, il governo brasiliano ha inviato segnali contrastanti riguardo alla sua politica BRICS e si è avvicinato alle potenze occidentali. In secondo luogo, il Brasile è diventato più dipendente dalle esportazioni di materie prime, rendendo il paese più esposto alla volatilità dei mercati globali e ai rischi valutari. Secondo UNCTADstat, le esportazioni di materie prime del Brasile hanno rappresentato il 56,5% delle esportazioni totali nel 2008-2009. Questo numero è aumentato al 66,6% negli ultimi dieci anni. In terzo luogo, la Cina è stata il partner commerciale più importante del Brasile e i legami economici e finanziari tra i due paesi sono diventati sempre più stretti. L'uso delle valute locali negli accordi bilaterali è vantaggioso per entrambe le parti. Gli stretti legami economici e finanziari del Brasile con la Cina e i rischi reali per l'economia brasiliana dovuti alla sua dipendenza dal dollaro USA suggeriscono che è improbabile che il Brasile sostenga apertamente le iniziative di de-dollarizzazione dei BRICS. Tuttavia, è aperto a giocare e seguirli.

L'India era riluttante ad aderire a una coalizione di de-dollarizzazione dei BRICS fin dall'inizio, nonostante il suo sostegno ad altre questioni chiave nell'agenda dei BRICS, come la riforma del FMI e della Banca Mondiale (Economic Times, 2009). Quando la Russia e la Cina hanno proposto di creare una nuova valuta di riserva sovrana globale per sostituire il dollaro USA nel 2009, l'India ha preso le distanze da tale sfida alla supremazia del dollaro USA, ma ha invece preferito un approccio più modesto di aumentare i DSP del FMI. Il governo indiano considerava questa proposta sino-russa più ideologica che sostanziale e non voleva sfidare il dollaro USA e sconvolgere gli Stati Uniti, specialmente in un momento in cui gli Stati Uniti stavano facendo pressione sul Pakistan sull'antiterrorismo (Economic Times, 2009). Mentre gli Stati Uniti trattano la Russia e la Cina come concorrenti strategici, considerano l'India un importante alleato nella regione indo-pacifica e un importante partner strategico. La rivalità dell'India con la Cina e il recente stallo militare tra i due paesi hanno ulteriormente impedito all'India di sostenere il tentativo della Cina di sostituire il dollaro USA.

Nel contesto dei BRICS, ciò significa che l'India non sosterrà una mobilitazione esplicita dei BRICS per detronizzare il dollaro USA.

Ciò non significa affatto che l'India sia soddisfatta del dominio del dollaro USA e non cercherebbe di ridurre la sua dipendenza dal dollaro USA. Al contrario, l'India non solo ha un forte interesse a promuovere l'uso della valuta locale nel commercio, ma ha anche preso iniziative per esplorare come raggiungere questo obiettivo. Nel 2012, il Ministero del Commercio e dell'Industria indiano ha convocato una task force per esaminare l'uso della rupia nel commercio bilaterale dell'India. La relazione della task force ha favorito l'idea di estendere il commercio di rupie ad alcuni paesi esportatori di petrolio. Il governo indiano ha formato una task force multi-agenzia con rappresentanti delle agenzie di politica economica dell'India per redigere un elenco di paesi con cui l'India potrebbe commerciare in rupie.

Nota8 L'India ha anche assunto un ruolo guida nella promozione della cooperazione finanziaria BRICS e nella costruzione di istituzioni finanziarie BRICS. Ad esempio, è stato per volere del ministro delle finanze indiano che i BRICS nel 2012 hanno commissionato un gruppo di lavoro congiunto per studiare la fattibilità della creazione di una Banca di sviluppo BRICS, che ha portato alla creazione della NDB che promuove l'uso delle valute locali nel finanziamento dello sviluppo. L'India ha anche promosso un maggiore uso della rupia nelle transazioni internazionali alla luce delle misure aggressive della Cina per internazionalizzare il renminbi e le sanzioni statunitensi su Russia e Iran nel 2018, che hanno interrotto i pagamenti petroliferi dell'India in dollari USA. L'aumento della volatilità dei cambi – in particolare la crescente volatilità del dollaro USA – fornisce un altro incentivo per l'India a de-dollarizzare il suo accordo commerciale, poiché l'India è tra i paesi più dollarizzati nella fatturazione commerciale. Per dare un contesto, l'86% delle importazioni indiane si basava sulla fatturazione in dollari USA, nonostante solo il 5% delle importazioni indiane originarie degli Stati Uniti. Allo stesso modo, l'86% delle esportazioni indiane sono state fatturate in dollari USA, mentre solo il 15% delle esportazioni indiane erano verso gli Stati Uniti. Pertanto, sebbene sia improbabile che l'India svolga un ruolo esplicito in una coalizione BRICS che mira a detronizzare il dollaro USA, contribuirà implicitamente a ridurre la dipendenza dal dollaro sostenendo iniziative che promuovono l'uso delle valute locali nel commercio e nella finanza per lo sviluppo.